新年伊始,中国新能源汽车销量出现断崖式暴跌。

据乘联会厂家数据,2017年1月新能源乘用车销量为5400辆,同比大幅下降61%——这个数字远不及比亚迪一家企业在2016年的新能源车月均销量。其中,比亚迪今年1月新能源乘用车销量仅为605辆。而去年同期,比亚迪旗下仅插电混动车型唐的销量就达到4012辆,另一款插电混动车型秦的销量也有517辆。

至于为何在今年1月出现暴跌,比亚迪内部人士2月13日接受记者采访时称,由于新能源补贴政策迟迟未出,处于政策的空窗期,这给新能源汽车今年1月的定价造成不小的困扰,例如比亚迪今年1月新能源商用车成交量只有几辆,但实际上此前洽谈的意向订单就有几千辆,因补贴政策未出而双方迟迟未签合同,加上春节假期等综合因素,导致了1月销量的下滑。

2017年新能源汽车补贴新政,直至2016年12月30日才正式出炉,需要提前做定价计划的车企,此前政策未明朗的情况下普遍处于观望中,无法于今年1月发力。全国乘用车市场信息联席会秘书长崔东树接受记者采访时称,没有明确的补贴以及没有目录,车企一时不好生产。今年1月的新能源乘用车,呈现蓄势待发的低产销特征。这也是新能源车的年初补贴退坡与公告重审过程中的暂时现象,随着第一批新能源推广目录的发布,2月新能源车将步入正轨,预计今年新能源汽车销量将达到75万辆。

低迷开局

按照新政,今年1月1日起,纯电动乘用车按续驶里程不同补贴分别由2.5万、4.5万、5.5万,降至2万、3.6万、4.4万元,插电式混合动力乘用车补贴也由3万降至2.4万元。同时,按新政,地方财政单车补贴额不超过中央财政的50%,与中央财政1:1的地方财政补贴也成为历史,出现大幅退坡。综合国补加地补,2017年购买新能源乘用车的政府补贴最高将减少4.4万元。

与此同时,2月9日,北京市经信委官方发文,对外公布了调整后的新能源汽车补贴等相关政策情况。按照国家最新要求,北京市新能源小客车财政补贴标准将按照中央财政补贴标准的50%执行,且两级财政补贴不超过车辆售价的60%。如果按照这一方式执行,今年在北京购买纯电动汽车的最高补贴将比去年减少40%左右。

购车成本的增加势必影响消费者的购车热情,加之多地政府尚未出台今年的新能源汽车补贴细则,企业在销售定价上也持观望态度。记者从沪上包括吉利、比亚迪以及上汽在内的多家新能源汽车4S店了解到,由于目前地方政策还不太明晰,因此目前新能源汽车多以“预定”为主,这也造成1月份新能源汽车销量惨淡。

这只是开始,按照国家计划,2018年新能源汽车补贴将在今年的基础上进一步下降20%,到2020年,新能源汽车行业将有望彻底告别补贴。

在此背景之下,还有人愿意购买新能源汽车吗?按照目前的数据,虽然新能源汽车的销量在过去两年呈直线上升之势,但事实上,有统计数据显示,2015年37.9万辆新能源汽车销量中,仅有8万辆是私人购买,而其中约有6万辆卖到了北、上、广、深、津、杭六大限购、限行城市,占据了私人消费约70%。在补贴退出、政策刺激走低的背景下,如何让新能源汽车“取悦”市场,成为摆在新能源车企面前的最关键性问题。

新车驱动市场

尽管以低迷开局,但业内对于今年新能源车市的走势并不悲观,普遍预判将呈现稳定的增长。高工产业研究院副院长高小兵接受第一财经记者采访时谈到,经历过“骗补”风波的新能源汽车产业,将逐渐从原先粗放型增长,回归到理性增长。新能源汽车已上升为国家战略的层面,国家鼓励新能源发展的大趋势不会改变,预计今年新能源汽车销量大约为75万~80万辆。

赛迪顾问新能源总监吴辉近日在接受第一财经记者采访时也谈到,新能源汽车的基数小,未来还有很大发展空间。不过,新能源汽车增长逐渐趋稳,不再像前两年那般高歌猛进,预计今年销量将在70万辆左右。

据中国汽车工业协会的统计,2016年新能源汽车销售50.7万辆,比上年同期增长53%。这低于原先预判的70万辆的2016年销量目标,主要是受骗补风波以及补贴政策迟迟未出等因素拖累。工信部继去年公布对苏州吉姆西、苏州金龙等五家车企骗补处罚之后,近日再对重庆力帆、郑州日产等7家骗补车企追责。

高小兵谈到,中国新能源汽车市场经历过摸着石头过河的初期阶段,难免存在一些车企钻政策的漏洞。经过2016年的调整期,市场逐渐回归理性,回归有序,真正有实力的企业将开始迎风而上。至于补贴是否过高,这应该一分为二,对于真正用于新能源汽车正向开发的企业而言,研发费用动辄几十亿元,政府补贴其实是不足的,但对于一些研发投入少,甚至只是在原来燃油车的基础上进行研发的车型或车企而言,补贴显然过高。而新能源汽车补贴被一些车企钻了空子,国家对于这些企业惩罚打击,将有利于新能源汽车市场的健康发展。

“目前,国内企业新能源汽车在动力电池、发动机等核心技术方面发展迅速,有可能实现弯道超车,使中国从‘汽车大国’变成‘汽车强国’。虽然国家新能源补贴逐年退坡,但对于一些重大科技项目,国家是加大支持力度,与此前对整车厂新能源汽车补贴阳光普照的模式有所不同。”高小兵如是说。

在今年1月中旬举行的电动汽车百人会论坛上,财政部经济建设司副司长宋秋玲表示,补贴政策的稳定性和连续性对产业平稳发展至关重要。新能源汽车补贴政策的制定坚持三点:一是支持大方向保持不变。二是支持期限保持不变。三是支持力度总体保持稳定。

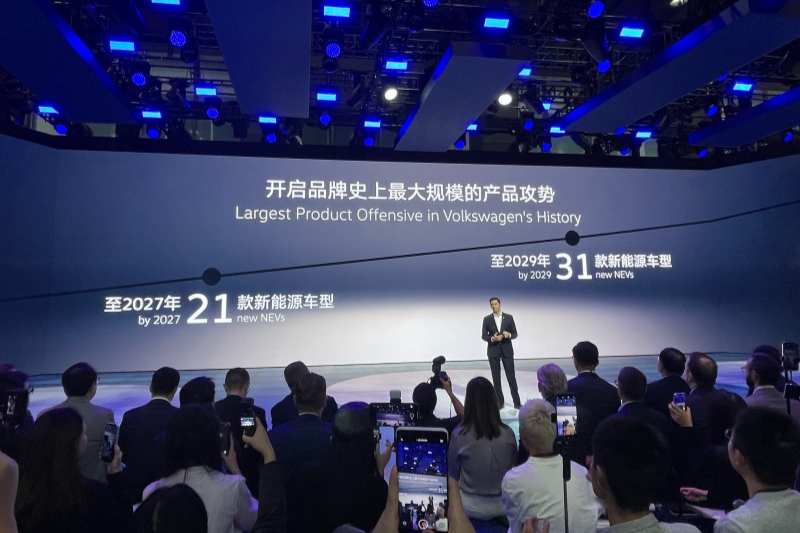

鉴于电动化是汽车发展方面之一,以及国家对新能源车扶持的大方向不变,众多车企纷纷加快发展新能源汽车的步伐。在插电混动车型方面有唐、秦和元三大系列的比亚迪,该企业唐、秦系列即将迎来升级版车型的加入,秦100和唐100两款新车将于本月27日正式上市。北汽、长安、吉利、江淮、华泰等自主车企也都加快新能源汽车的推出,其中,北汽新能源2017年将推5款新车型,销量目标盯上20万辆。此外,国际车企巨头也纷纷发表在中国的新能源汽车规划,其中大众未来将在中国推出8款新能源车型,其中奥迪A6Le-tron将于2017年年初上市,这是奥迪首款国产的插电混动版车型。

高工产研董事长张小飞分析指出,目前,新能源汽车生产厂家共有176家,而新进场或者准备入场的“玩家”主要集中在乘用车市场。预计2017年,新能源乘用车将有60多款新车型上市,2017年下半年,新能源乘用车市场将迎来一个爆发点。

张小飞还称,随着补贴的退坡以及外资品牌的加入,中国新能源汽车产业将发生重大变革。一方面,新能源汽车生产资质的放开,互联网汽车企业为颠覆未来而来,这在一定程度上将推动电动车市场的发展。另一方面,补贴退坡,外资品牌将逐步加快在中国新能源市场的竞争,电动乘用车领域竞争格局有望得到重塑。

降低成本

新车将会促进新能源车市的增长。不过,新能源车企依然难以回避受新能源补贴政策调整带来的冲击,当务之急是尽快消化补贴退坡所导致的成本上涨。

不仅补贴退坡,新政提高了推荐车型目录门槛并动态调整,具体从整车能耗、续驶里程、电池性能、安全要求等多方面提高财政补贴准入门槛,这倒逼新能源车生产商要进一步练好内功,提升技术以及减低成本。

“从长远看,电动汽车的竞争对手并不是本土电动车企,也不是跨国公司,而是传统燃油车。”宁德时代新能源科技股份有限公司创始人曾毓群在今年1月份的电动车百人会上发表演讲认为,如果没有办法跟燃油车竞争,补贴退出后,电动汽车将没有全面市场化的可能。上汽乘用车总经理王晓秋此前在接受第一财经记者采访时也阐述过这样的观点。曾毓群此前曾透露,他在与欧美、日本汽车大佬沟通时,后者提出的目标是到2020年左右,在完全没有补贴的情况下,电动车与燃油车的价格完全持平,这个前提下,电动车可以实现对燃油车50%的替换。

与传统汽车一样,新能源汽车的主要成本来自于三大核心零部件:电池、电机、电控系统,其中电池系统成本占到了总体的30%~50%。据了解,主要经济体如美国、日本、欧盟的能源、产业规划部门早就制定相关规划路线,特别涉及电池成本的降低。如日本经产省2013年发布的路线规划,2020年前后电池成本将降低至20000日元/kW·h(约合170美元/Wh)。其他如国际能源署(IEA)、美国能源部等也预测2020年左右,电池成本将会在200美元/kW·h以下。按照工信部去年发布的“2025制造计划”,到彼时,动力电池的成本要达到0.8元/kW·h(约合116美元/kW·h),按照中国电动车百人会执行副理事长欧阳明高提到,电池成本如果降低到350km续航的汽车电池系统成本30000元,电动车将具有与燃油车相抗衡的成本优势。

不过,包括动力电池以及整车企业在内的企业人士看来,在目前材料成本高居不下的情况下,动力电池的成本要在短期内大幅下降,基本上不太可能。由此,降低成本的“重担”在短期内将降临在降低电机、电控等核心零部件成本的肩上。对于车企来说,要实现成本下降,主要方式有三,一是提升规模;二是掌握核心技术,将供应链掌握在自己手中;此外,实现新能源汽车的平台化也是一大方式。

不过,从目前来看,更多的自主新能源汽车制造商,并没有为新能源汽车开发新的平台,而是在原有车型上进行改装,这和国外车企有一定的差别。与此同时,新能源汽车的核心零部件,更多依然掌握在外资手中,国内掌握三电核心技术的车企寥寥无几。

而在当下,比起整车制造商,新能源汽车产业上游的动力电池企业承受更大压力——主车厂很难将上涨的成本转嫁给消费者,只能内部消化以及对上游电池供应厂的成本提出更高要求。吴辉认为,压力将往上游动力电池厂商传导,并会影响电池价格下滑,预计动力电池制造商的利润将会从20%下降到10%左右。在新一轮补贴政策的指挥棒下,车企给予动力电池企业降成本的要求高达20%~50%。由此,整个动力电池行业在2017年将迎来极为严峻的挑战。降成本和应收账款的压力、产能扩张的压力、产品性能提升的压力、原材料价格波动的压力,如同多座大山压在动力电池企业身上。