在异口同声“不予置评”后的两个月,蔚来汽车的神秘光环逐渐退去。如果成功上市,“NIO”将成为一家不能有秘密的汽车企业。

美国东部时间8月13日下午5时(北京时间8月14日早5点),蔚来汽车正式向美国证券交易委员会(SEC)递交了IPO申请,计划融资最多18亿美元,股票代码“NIO”。 招股书披露,李斌持股17.2%,腾讯持股15.2%,高瓴资本持股7.5%。

而一旦上市成功,蔚来汽车将是中国第一家新能源电动汽车上市企业,也将成为继阿里巴巴之后,在美国融资金额最大的中国上市公司。

不过耐人寻味的是,就在几天前,特斯拉创始人兼CEO马斯克刚刚通过社交平台等形式,表达了希望退市的想法。一入一出,一升一降,被许多人视为“中国版特斯拉”的蔚来汽车难免会拉来与“本尊”进行一番比较。而这一比,却似乎真出现了人们希望看到的“时空交错”的“幻觉”。

尽管成立15年的特斯拉至今还被禁锢在“巨亏”的漩涡之中,但这却丝毫不妨碍其成为市值超过600亿美元的大企业。而与今日的蔚来相似,特斯拉同样是在大幅亏损的状态下实现IPO。

或许正是基于这众多相似之处,人们都在猜测IPO后的蔚来会拥有怎样一个“未来”。而更可贵的是,相比此前外界的“穷追不舍”,蔚来汽车更是借此契机用“千言万语”说尽了心中无限事。自此,萦绕在大家心中的重重迷雾,终于到了消散的时刻。

当蔚来首次不加遮掩地公开自己的财政状况,当李斌的公开信中又一次“语出惊人”之后,这18亿美金融资的背后,究竟还有多少不曾公开的秘密?

1.李斌将转让股权“事出有因”

“我计划在未来的适当时间将我所拥有的5000万股NIO股份(占我所拥有的NIO股份的约三分之一)转让给信托。”李斌在上市文件的公开信中如是说。

显然,李斌此举是特斯拉在8年前IPO时不曾有过的。他宣称将利用这些股票带来的经济利益,通过用户讨论的形式进一步提升用户体验,以此加深企业与用户的关系。

倘若单单通过目的透视李斌此举的初衷,倒也不足为奇。毕竟自蔚来汽车创办伊始,众人皆知“以用户为导向”是公司上上下下贯彻的方向。

不过,即使不将股权转让给信托机构,凭借李斌资本团队的运筹帷幄,同样能实现提升用户体验的最终目的。如此大费周章,寻求信托机构介入的李斌,究竟是意欲何为?

对此,民族证券汽车行业首席分析师曹鹤先生向汽车头条APP表达了三个层面的分析:

其一,正如李斌自己所言,他仍将保留转让给信托的股票的投票权,因此对本身乃至蔚来汽车而言,信托机构的介入并不会干涉到李斌包括创世团队在公司的决定权与话语权。

其二,寻求信托机构,折射出的是李斌意图表达“公平、公正”的态度,希望凭借第三方的介入撇清个人与股票带来的经济利益关系,更加明确地将属于自己的利益的“捐赠”出来改善用户体验,方能更好地将“以用户为导向”的理念进行传达。

其三,不排除蔚来将会向信托机构贷款的可能性。由此,在李斌看来,将股权转让给信托机构,则明显比放在自己手中来得更加安稳、放心。

2.运营成本是最大笔支出

自2017年12月斥资8000万元于五棵松体育馆启动ES8上市之后,蔚来便启动烧钱模式。其自建展厅、免费服务和充电站模式,无不将蔚来指向上百亿元的烧钱规模。

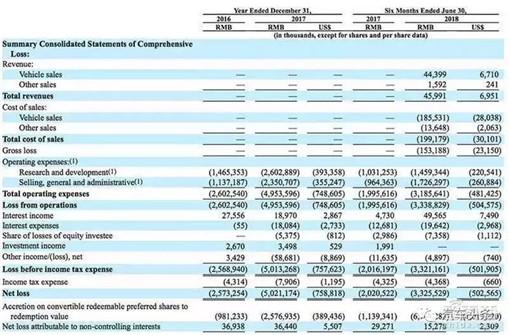

根据文件报表中对各分项成本支出的核算,仅2018上半年,蔚来在运营方面的损失就超过了5亿美元。相比之下,蔚来汽车同期在研发上的开销为2.2亿美元,“仅”占据运营成本的一半之多。

而纵观2016-2018年间的数据也不难发现,蔚来汽车支出的研发成本始终在运营成本的50%上下徘徊,可见,这与该公司“不惜成本”的服务体系建设不无关系。

根据上市文件披露,蔚来在全国范围内已有8家蔚来中心正式营业,53家服务网点投入运营,预计年底之前建立60-80家换电站,并增设400-500台移动充电车。

此外,据蔚来汽车官方数据,截至今年3月31号前,蔚来共申请获得2732项专利,并有3款车型正处于研发阶段。其中,蔚来计划2018年底开始生产第二款量产车ES6,并在2019年上半年进行交付。到2020年,蔚来将会推出全新轿车ET7,并将在蔚来的上海自建厂进行生产。

可以预见,近几年,蔚来汽车势必会继续推进运用和研发的双领域投入,巨额资金的花费,似乎是不可避免的。

3.蔚来“余额”仍有50亿

面对蔚来亏损51亿的坊间传闻,李斌曾经面对众多记者淡定回应称:“我们从来没有官方回应过,而且亏损不止51亿。”李斌说的是真话,但谁也想不到李斌口中的“不止”竟然是“远远不止”。

蔚来在2016年、2017年和2018年年截至6月30日的6个月里,公司净亏损分别为25.733亿人民币、50.212亿人民币和33.255亿人民币,加起来已经达到了109亿人民币。

至于IPO前的融资阶段,招股说明书显示,蔚来在2016年通过前两轮股权融资筹得22.63亿人民币;2017年,蔚来再通过股权四轮融资一共募资122.26亿人民币,合18.477亿美金,再加之南京银行等对蔚来的借贷,综合算下来,蔚来在融资中共筹得24亿美元,折合人民币约165亿。

由这两个数据做差计算,理论上蔚来的账面结余仍然超过50亿元。虽然听起来还没有落到“弹尽粮绝”的地步,不过在这种“花钱如流水”的商业模式下,这些资金必然不能满足这个庞大体系的运转,而赴美IPO无疑是针对蔚来而言最为“立竿见影”的抉择。

4.股权结构如何分配?

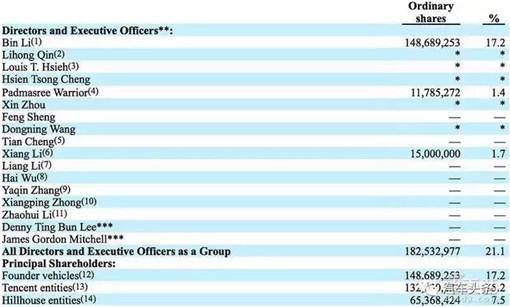

李斌持股17.2%,腾讯持股15.2%,高瓴资本持股7.5%,这是蔚来在股权结构方面的基本构架。此外,身为蔚来汽车联合创始人的李想持股也达到了1.7%,蔚来北美CEO Padmasree Warrior 1.4%。

值得关注的是,同为蔚来汽车联合创始人,任蔚来汽车总裁的秦力洪所占股比却并没有显示,而根据图注表述,“*”则代表不到发行股份总数的1%,这不禁令我们感到有些意外。

5.交付新车481台

“交付问题”曾是蔚来汽车上上下下的最高机密,或许是屡次遭遇产能瓶颈,蔚来始终在强调待等交付到一万台后便会自然对外公布。

耐人寻味的是,就在不久前,李斌与何小鹏曾经立下君子协定,如果年内不能完成一万台新车交付,就送一台ES8给小鹏,赢了则要拿回一台小鹏汽车。而今当真实的数据摆在眼前,我们却着实为李斌捏了一把汗。

资料显示,截止2018年7月31日,蔚来汽车总订单数已经突破1.7万个,在这其中有大约12000个订单交付了5000元定金。在确认生产之前,用户还需要交付4万元不能退回的“大定”。即便如此,ES8的交付数量却仅有481台。

至于此前网络上流传的超过1300台的月销量,似乎与蔚来ES8的累计产量更为相近。可见,交付数量与生产数量如此之大的差异,恰恰证明了蔚来采用的定制生产+新零售模式需要极其漫长的“周转”过程。何李二人的赌约,似乎更加难以“辨别雌雄”。

6.员工规模:15人服务一名用户

招股说明书显示,蔚来目前拥有6231名员工,除去近近800名员工分布在加州、慕尼黑与英国外,其余的5467人都在中国。

从具体职责来看,从事生产制造的员工为1789人,从事管理、产品开发与软件研发的,均为500-600人。而负责销售、服务方面的人员占比最大,具体约为2000人。

值得推敲的是,在其用户总数量不过五百人左右时,蔚来汽车可以保证“15人服务一个用户 ”的奢华体验。不过在交付数量持续增长之后,蔚来还会有能力维系当前的服务质量吗?即使有能力,公司的运营成本又会增加多少呢?

7. 三重股权“有深意”

蔚来采用了和小米类似的“同股不同权”的股东架构,这虽然是资本世界最青睐的“游戏模式”,但蔚来构筑了更为少见的三重股权架构还是不免令人回味连篇。

蔚来的股份分为A、B、C三类普通股,A类普通股每股对应1票投票权,B类为每股4票,C类为每股8票。其中,李斌及其关联公司将实际拥有所有已发行的C类股票,腾讯实体将拥有所有已发行的B类普通股。

毋庸置疑,这种做法能够最大程度保持对创始团队以及对公司的掌控权,也出于奖励早期投资人的需求(毕竟越早投风险越大),而三重股权架构已是极限。

可想而知,在如此泾渭分明的股权架构下,拥有绝对话语权的创始团队势必能在千变万化的资本市场中“来去自如”,进可攻,退可守。

8.2020年启用自建厂

截至2018年6月30日,蔚来总计向江淮汽车支付了1亿元费用,其中包括6510万元亏损补偿,以及3490万元关于制造费用及第三季度的亏损补偿的预付款。

不仅是ES8,蔚来在招股书中也表示,第二款车ES6将延续与江淮的代工合作模式,而位于上海的自建厂预计将在2020年投入使用。结合上述的新车计划判断,自建厂中生产的首款车型很有可能就是纯电动轿车ET7。

9.海外销售时间表

李斌曾说蔚来一定会在全球市场进行布局,不过即便赴美上市成功,蔚来汽车海外版图扩张的“第一季”或许并不是美国。

此前在接受媒体采访时,李斌说他希望尽早打开欧洲和德国市场,预计会用两到三年的时间来完成这个目标。美国市场虽然同样不会缺席,但目前为止蔚来还并没有制定在美销售的时间表。

相比之下,蔚来的这个三年规划算是足够远大的了。但即便如此,在如今这个时间节点谈论海外战略,还未免有些不太“靠谱”。因为在李斌看来,如果在中国这个主场没有打赢就分散兵力进军国际市场,是不合算的。

更何况,屡次陷于舆论漩涡的李斌更希望“先做再说”,因为他已经不能承受外界说他们“食言”了。

10. 为何选择此时上市?

与特斯拉相仿,蔚来为自己选择的上市时机,是赶在规模交付之前。蔚来的发展现状,量产与服务的全面铺开需要资金,而小批量交付时出现问题概率低,再加上不计成本的服务,用户口碑正佳,更能资本市场青睐。

而同样有可能,上市或许是蔚来不得不打出的最后一张融资牌。此前曾有消息称,在今年4月份,蔚来曾试图谋求以75亿美元为估值的新一轮融资,但最终并没有成功。

显然,随着企业估值的提高,融资轮次的增加,再加上愈发动荡不安的新能源汽车市场的影响,新企业便越难在一级市场找到新的投资者。

于是,蔚来这张“上市”牌的效应,将决定对蔚来探索出一条可持续发展道路,还是成为股东变现“资本神话”至关重要。而如今蔚来的情况,或许也将是所有新造车企业将要面对的。上市,或许真的是新势力们最后的“融资孤岛”。

新造车势力涌现的几年中,我们时常能看到他们身处于难以平衡的“怪圈”之中。回顾以往,新势力们初期阶段的融资之战“轰轰烈烈”,很多车企甚至仅凭借一份做工精良的“PPT”就能斩获可观的融资金额。

然而,正当新势力们行至需要加大资金投入,进入大规模量产、交付以及持续的产品研发、产能建设的关键风口,融资却变得越来越艰难。正是在这种背景下,如蔚来这般通过上市来寻求大额资金支持,不一定是最好的办法,但有可能是“唯一”的办法。

即便能解决资金缺口的“燃眉之急”,但诸如特斯拉这般的本土企业都能招致做空者,以及一些别有用心的攻击,甚至将马斯克逼迫至退市的边缘。更何况,我们岂能感知这前进之路上,还会有多少不可预期的风险?