刚刚,一位公关公司的朋友告诉我,今年有些车企更希望在销量通稿中“强调6月单月销量,而非半年销量”。

没错,尽管2019年6月的车市由于国六落地,造成当月销量大幅上升,给今年带来了居高的对比基数,然而从上汽集团报喜“销量转正”开始,到蔚来履创月度销量新高,到江铃宣布6月销量利润双双暴增,更不用提今年以来一汽系一路高歌猛进,显然6月份洗刷了第一季度的低迷。

上个月的数字,要比新冠疫情拖累的整个上半年好看多了,但终究后一项指标更具备总结性,因此半年考卷再怎么遮掩,分数也都会出炉。当中汽协和乘联会还没有发布6月和半年数字,乘联会销量周报足以用来推断上半年的最后一个月车市的实际成绩。

按照我们的估算,6月和上半年,狭义乘用车零售销量分别同比下滑17%和25%左右,上半年累计零售销量大约为751.6万辆。这样的数字,比起暴跌八成的2月自然情况显著改善,但又和6月份批发销量的坚挺、计入商用车的总体车市销量形成反差。

零售和批发在分化,大月和小月在分化,车企之间的表现也在分化。以上半年产销量成绩来看,乘联会统计到91家车企里只有20%多相对“高枕无忧”,而产销规模严重不足、影响长远发展的车企几乎占去一半,在上半年都难以跨越万辆大关。

于是正应了鲁迅的那句诗:血沃中原肥劲草。那么,在这一段时期的低迷之后,是否可以迎来“寒凝大地发春华”?

半年成绩已定

“汽车销量”,其实是一个容易被设定前提影响的数字。如果这一概念的外延或者内涵发生变化,则数字本身也将呈现不同的变化幅度和绝对值,甚至有可能“都是当月汽车销量”却涨跌互异。

是不是加入商用车(中汽协每个月公布的即为商用车+乘用车的总销量)?是狭义乘用车还是广义乘用车(乘联会每个月同时公布轿车/SUV/MPV构成的狭义乘用车销量,以及狭义乘用车加上微面之后的广义乘用车销量)?是批发、零售还是上险数?改掉其中任何一重限定,都有可能获得不一样的涨跌结果。

从这个角度说,我们更习惯通过乘联会狭义乘用车零售销量去观察,该数字更接近于汽车在终端的“真实销量”。当然,在国内车企的习惯里,批发销量出现频次更多,也是《一句话点评》在分析具体车型销量时所采用的基础数字。

在衡量整体市场时,终端零售销量更能反映消费者的表现,我们选择乘联会周报零售销量作为研究对象,基于此推算半年车市销量。

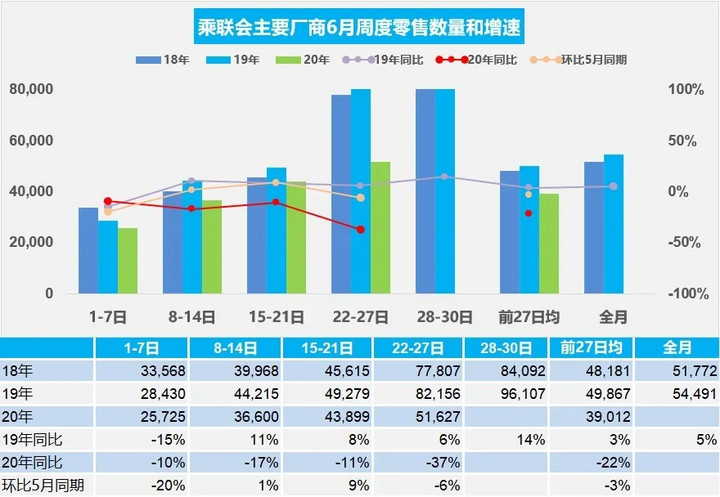

目前乘联会周报已经发布到22~27日版本,从周度涨跌幅看,可谓“坐过山车”,前四周同比跌幅分别为10%、17%、11%和37%。众所周知,2019年6月由于国六推进,消费者急于在这个月集中购车享受最后的补贴,给今年6月留下了居高的对比基数,因此,上个月前三周的10%以上的同比跌幅还属于正常范围。

第四周的暴跌也并非没有原因:首先是月末回升速度偏慢,其次,该周是端午假期,调休后的工作日仅有3天,叠加北京疫情的影响,丰台地区也是北京有形市场的重要组成,因此北京疫情确实影响到了零售。那整个6月就一定同比大幅下滑22%么?

每个工作日大约同比下跌13%左右,而第五周由于假期调休,比去年同期多出一个工作日,则第五周总销量可能反而同比增长大约30%左右。去年第五周日均销量96,107辆,总共两个工作日;今年第五周日均预计为83,613辆,总共3个工作日,全周较去年同期增多大约58,625辆,可以在一定程度上缩小前四周的差距。

以前四周去年同期49,862辆、今年39,012辆看,全月零售销量大约同比下降17%左右,即从去年同期的1,766,173辆跌至147万辆上下。

换算下来,上半年狭义乘用车累计零售销量大约为751.6万辆,较去年同期的9,954,365辆同比大跌24.5%。6月跌17%,上半年跌24%,这就是狭义乘用车终端零售销量的大致表现。

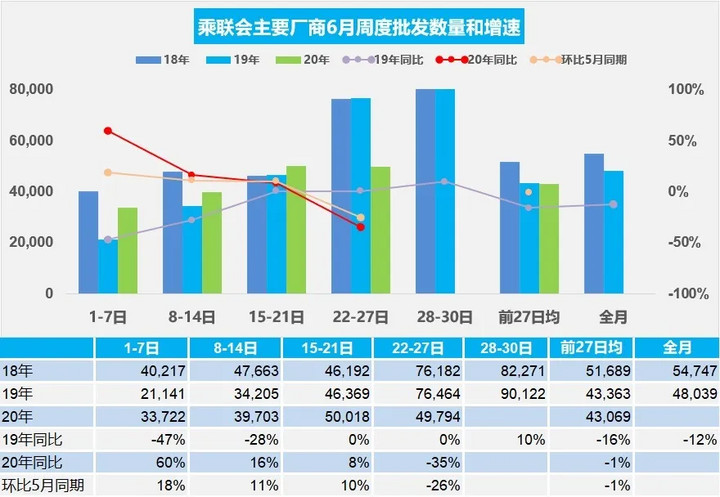

当然,批发销量要远比零售销量数字漂亮,这是由于疫情加上此前行业因为国五减库存的趋势,经销商甩卖旧车损失大,新车进货不积极,导致车企需要从第二季度开始补入库存。以第一周来看,零售同比跌落10%的时候,批发暴涨了60%之多。前四周累计销量几乎和去年同期持平。再考虑到第五周的冲刺,厂家销量主要是工作日完成订单,因此月末最后3天的销量会比较高,6月份车市批发销量很可能转正,与零售销量跌17%形成了反差。

至于近两年表现一直好于乘用车的商用车,再列入进去就更容易将整个车市大盘提升为正增长,就如今年4月车市的微增主要依靠商用车、乘用车依然小跌。在这种背景下,倘若在三天以后听到不同于本文开头预测的数字,那么很有可能并不存在冲突,而只是所指代概念存在差异。

无论如何,6月和上半年的销量可以让行业稍稍喘口气——新冠肺炎疫情没有让车市彻底崩塌掉半边江山,但是如果以“转正”为目标,那么依然压力巨大,尤其是考虑到终端销量依然表现不强。

甚至,6.18都没能挽救车市,按照乘联会的说法,“6.18带来的零售增量的效果不突出,零售偏弱也是隐忧”。

半数车企走在悬崖边上

回顾最近几年对整个自主车企阵营的评价,“分化”应该是最重要的关键词之一,自然,合资车企内部同样也在分化,譬如新登顶的一汽-大众和退出的长安标致雪铁龙,便有着判若云泥的命运。

所有车企的6月成绩单还未到齐之前,冰山一角便足以让人窥得一斑。如果再联系到前5个月的表现,估算上半年各家车企的销量,那么分化趋势则更为显著。

按照乘联会的预测,6月和5月乘用车市场销量变化不大,那么不妨从前5月累计销量去推算各家车企上半年销量。

91家车企里,20家左右可以确保半年销量超过10万辆,剩下71家里,有大约10家为能够实现半年销量2.5~5万辆的豪华品牌、小众品牌,也同样属于“能够活得滋润”的类型。第31~50名能保证半年销量0.5~2.5万辆,但只有大约10家左右造车新势力和小众车企还有希望支撑,其他几乎都是在年销量万辆门槛上挣扎,50名以后甚至年销量过万都存在压力。

诚然,下半年比上半年销量更高,2020年上半年也的确因为疫情拖累了成绩表现,但对车企来说,年销量10万辆也并非能确保开工率和盈利能力。故而说半数车企已经濒临悬崖峭壁旁侧,并不夸张。

在工信部注册备案的汽车制造商名目里,2015年的数字是171家,虽然统计方式上和乘联会存在差异,但诸如双环、美亚、黄海等的淡出,也意味着在新势力完成加入榜单之后,乘用车名目总数开始缩水。华泰、海马、众泰等已经岌岌可危,部分品牌还传来破产清算的小道消息。从2021年开始,这份名单会开始显著收缩。

那么,汽车行业便是迎来了挽歌时刻么?

纳西姆·尼古拉斯·塔勒布在《反脆弱》一书说过:黑天鹅事件一定会发生,只有反脆弱性强的企业才能活下来。确实会有一大批整车企业、零部件供应商、经销商公司倒在疫情和行业低迷的冲击下,但这未必是彻底的坏事,反而可以去弱留强,将枯枝败叶一扫而空。

拜腾、博郡倒下了,众泰、力帆也是距离谢幕更进一步。这些车企在昔日荣华之时,分流了行业的资源和市场的需求,而寒冬的肃杀使之最终凋敝,一旦云开日现,整个市场的蛋糕则将完全归励精图治的车企所有。

正如培根所言:幸运并非没有恐惧和烦恼;厄运也决非没有安慰和希望。每一次灾难的冲击,在国运和行业的画板上,刻画出的决不是单调的下行曲线。祸患在短期加诸了创伤与心悸,而长期则是带来辩证的反转和洗牌的分化,故而焉知非福,此次新型冠状病毒肺炎也是概莫能外。

当一半车企靠近了死亡边缘,另一半车企则是在赛道上加快了步伐,而它们距离成为百年老店也更近了一步。